Nợ xấu ngân hàng gia tăng

Quá trình xử lý nợ xấu của hệ thống ngân hàng thực sự tạo bước đột phá kể từ khi Quốc hội ban hành Nghị quyết số 42/2017/QH14 ngày 21/6/2017 về thí điểm xử lý nợ xấu kéo dài trong 5 năm, kể từ tháng 8/2017 đến tháng 8/2022.

Báo cáo của Ngân hàng Nhà nước tại kỳ họp Quốc hội vừa qua cho biết, lũy kế từ 15/8/2017 đến 31/12/2021, toàn hệ thống TCTD xử lý được 380,2 nghìn tỷ đồng, bằng 47,9% số nợ xấu theo Nghị quyết 42 tại thời điểm 15/8/2017 và số nợ xấu theo Nghị quyết số 42 phát sinh mới trong thời gian Nghị quyết số 42 có hiệu lực.

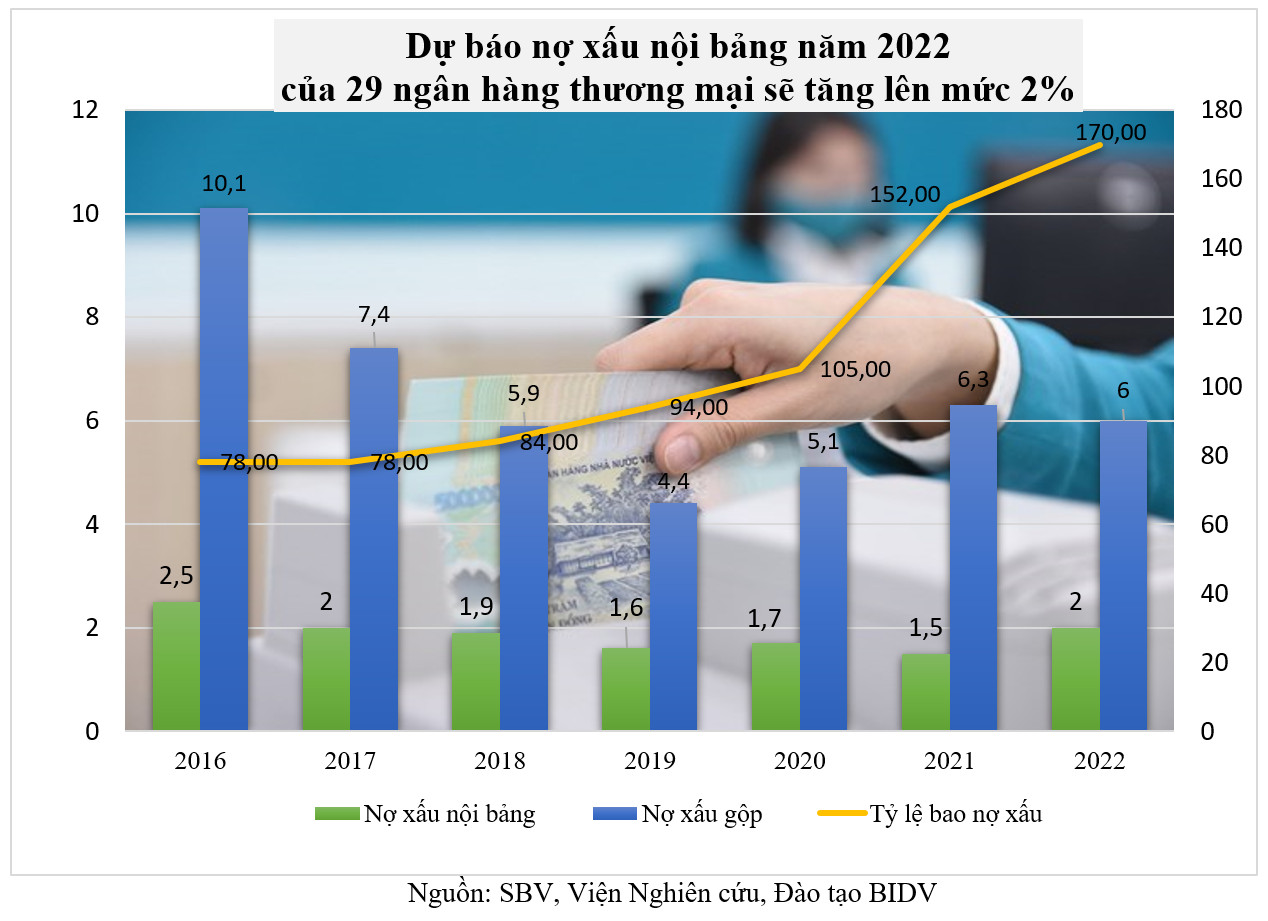

Biểu đồ dự báo nợ xấu ngân hàng nội bảng năm 2022

Trong 380,2 nghìn tỷ đồng nợ xấu đã xử lý thì: (1) xử lý nợ xấu nội bảng là 196,9 nghìn tỷ đồng (chiếm 51,79%); (2) xử lý các khoản nợ đang hạch toán ngoài bảng cân đối kế toán là 100,8 nghìn tỷ đồng (chiếm 26,51%); (3) xử lý các khoản nợ đã bán cho VAMC được thanh toán bằng trái phiếu đặc biệt là 82,5 nghìn tỷ đồng (chiếm 21,70%).

Đáng chú ý, trong 380,2 nghìn tỷ nói trên, số nợ xấu được xử lý do khách hàng tự trả lên tới 148 nghìn tỷ đồng, chiếm 38,93%, cao hơn mức 22,8% trung bình năm của giai đoạn 2012 – 2017 do khách hàng tự trả/tổng nợ xấu nội bảng đã xử lý.

Tại Nghị quyết kỳ họp thứ 3 Quốc hội khóa XV, Quốc hội đã chính thức cho phép kéo dài hiệu lực của Nghị quyết 42 đến 31/12/2023. Cùng đó, giao Chính phủ nghiên cứu, đề xuất luật hóa các quy định về xử lý nợ xấu, tài sản bảo đảm; rà soát sửa đổi, bổ sung Luật Các TCTD và trình Quốc hội xem xét xem xét chậm nhất tại Kỳ họp thứ 5 (tháng 5/2023). Trong thời gian thực hiện kéo dài Nghị quyết 42, Chính phủ chỉ đạo các bộ, ban ngành xử lý khó khăn, vướng mắc đã nêu trong báo cáo số 174/BC-CP ngày 11/5/2022.

Đánh giá về việc thực hiện Nghị quyết 42 kể từ thời điểm Nghị quyết 42 có hiệu lực, kết quả thu nợ của các TCTD ghi nhận những kết quả vượt trội nhờ những quyền năng đặc biệt tháo gỡ vướng mắc trong quá trình xử lý nợ xấu.

Trong đó, Nghị quyết cho phép TCTD được quyền thu giữ tài sản đảm bảo; mua - bán nợ xấu và tài sản đảm bảo theo giá thị trường; cho phép Tòa án áp dụng thủ tục rút gọn để giải quyết tranh chấp liên quan đến tài sản đảm bảo.

Đồng thời, Nghị quyết 42 cũng quy định rõ về phương thức xử lý nợ xấu trong trường hợp tài sản đảm bảo là quyền sử dụng đất, bất động sản bị kê biên; quy định thứ tự ưu tiên thanh toán khi xử lý tài sản đảm bảo; quy định nghĩa vụ thuế, phí khi chuyển nhượng tài sản đảm bảo…

Tuy nhiên, Nghị quyết 42 có hiệu lực trong 5 năm nhưng có tới 2 năm bị ảnh hưởng do dịch bệnh Covid-19. Điều này đã có tác động tiêu cực đến hoạt động xử lý thu hồi nợ của các ngân hàng.

Nhìn chung, mặc dù ngành Ngân hàng đã rất nỗ lực nhưng dịch Covid-19 bùng phát khiến nợ xấu quay lại sớm hơn dự kiến. Từ báo cáo tài chính (BCTC) quý II của các ngân hàng thương mại (NHTM) đã công bố, cho thấy tổng nợ xấu tăng khoảng 17,5% so với đầu năm.

Trong kỳ công bố BCTC quý II, tổng nợ xấu nội bảng tại VPBank ở mức 20.625 tỷ đồng, tăng 27% so với đầu năm, đưa tỷ lệ nợ xấu/cho vay trên báo cáo hợp nhất của ngân hàng tăng mạnh từ 4,57% lên 5,25%. VietBank cũng nằm trong nhóm có tỷ lệ nợ xấu vượt ngưỡng quy định, khi con số này tại báo cáo hợp nhất là 3,99%. Các ngân hàng còn lại dù vẫn giữ tỷ lệ nợ xấu trong ngưỡng 3%, song nhìn vào diễn biến các nhóm nợ, nợ xấu đang có dấu hiệu tăng nhiệt.

Tại VIB, tổng nợ xấu đến cuối tháng 6/2022, ở mức hơn 5.428 tỷ đồng, tăng 16,2% so với đầu năm. Trong đó, nợ nhóm 4 tăng 32% lên 2.125 tỷ đồng, nợ nhóm 5 tăng 67% lên 2.210 tỷ đồng. 6 tháng đầu năm, nợ nhóm 4 của TPBank tăng 23,4% lên 430,5 tỷ đồng, nợ nhóm 5 tăng hơn 50% lên 448,6 tỷ đồng.

Tổng nợ xấu của ngân hàng này tăng 11,1% lên 1.285,3 tỷ đồng, tỷ lệ nợ xấu tăng từ 0,81% lên 0,85%. Nợ nhóm 5 của LienVietPostBank tăng 37,8% lên 1.837,7 tỷ đồng, nợ nhóm 3 tăng 67,5% lên 771 tỷ đồng. SaigonBank, nợ nhóm 3 tăng 149% lên 42,5 tỷ đồng, nợ nhóm 4 tăng tới 558% lên 121,7 tỷ đồng. VietinBank là ngân hàng xếp thứ nhì về số nợ xấu tuyệt đối (16.650 tỷ đồng). Mặc dù nợ xấu nhóm 3 và nhóm 4 giảm đáng kể, nhưng nợ nhóm 5 tăng tới 128% khiến VietinBank vẫn giữ nguyên thứ hạng về nợ xấu so với quý I/2022.

BIDV có nợ xấu đứng vị trí thứ ba với trên 15.100 tỷ đồng. Trong đó, tăng mạnh nhất là nợ nhóm 3 (tăng 1,5 lần), nợ có khả năng mất vốn tăng 18%. SHB là ngân hàng có nợ xấu tuyệt đối lớn thứ tư với gần 9.500 tỷ đồng, tăng tới 58% so với cuối năm ngoái. Trong đó, riêng nợ nhóm 4 tăng mạnh gần 3 lần và chiếm tỷ lệ lớn nhất.

Ở nhóm ngân hàng còn lại, các ngân hàng có khối lượng nợ xấu tuyệt đối cao gồm: Vietcombank (hơn 6.694 tỷ đồng), Sacombank (5.281 tỷ đồng), MB (5.000 tỷ đồng)… Tuy vậy, không phải ngân hàng nào tăng về quy mô nợ xấu tuyệt đối cũng có tình hình tài chính xấu đi. Chẳng hạn, tại Vietcombank, dù nợ xấu tuyệt đối tăng lên, nhưng tỷ lệ nợ xấu lại thấp hơn cuối năm 2021 (chỉ chiếm 0,6%) và tỷ lệ bao phủ nợ xấu ở mức kỷ lục (trên 500%).

Xu hướng tỷ lệ hình thành nợ xấu được dự báo tăng trong nửa cuối năm 2022 do các khoản vay tái cơ cấu hết thời hạn cơ cấu. Đồng thời, rủi ro tín dụng liên quan đến lĩnh vực bất động sản và thị trường trái phiếu doanh nghiệp cần tiếp tục được theo dõi chặt chẽ. Ở bối cảnh như vậy, nợ xấu sẽ còn nhiều bất ngờ cuối năm 2022.

Bộ đệm bao phủ rủi ro nợ xấu

Hiện tại, hàng loạt NHTM đang ứng phó với nợ xấu bằng cách tăng trích lập DPRR, đẩy tỷ lệ bao phủ nợ xấu lên mức cao. Nhóm NHTM có lợi nhuận trên 10.000 tỷ đồng có tỷ lệ bao phủ nợ xấu 150 - 500% (tức 1 đồng nợ xấu của ngân hàng có đến 1,5 - 5 đồng dự phòng). Nhóm có lợi nhuận cao kế tiếp cũng có tỷ lệ bao phủ nợ xấu quanh mức 100%.

Có khá nhiều nhận định nợ xấu do Covid-19 gây ra sẽ dần lộ diện, nhưng việc chủ động trích lập DPRR của các ngân hàng khiến những lo lắng sẽ giảm dần… Tuy nhiên, bộ đệm dày chỉ có ở nhóm NHTM có quy mô lớn, nhóm còn lại vẫn có tỷ lệ bao phủ nợ xấu 50% như VietBank, PGBank, ABBank, Saigonbank, thậm chí ở mức 28% tại BaoVietBank.

Tỷ lệ bao phủ nợ xấu cao được cho là tín hiệu tốt nhưng chỉ trên sổ sách, tức chỉ nằm trên bút toán. Nói cách khác, các khoản dự phòng rủi ro được công bố chưa chắc đều là dòng tiền thật được đưa vào trong quỹ, để khi xử lý nợ xấu ngân hàng lấy ra đền bù cho khoản nợ mất vốn.

Khoản DPRR cao sẽ là cách để ngân hàng đảm bảo với cổ đông, nhà đầu tư, các ngân hàng đang cho họ vay và cả với NHNN, con số lợi nhuận trên sổ sách không bị tác động bởi nợ xấu. Nhưng các khoản được “xử lý” trên sổ sách bằng cách hạch toán này sẽ tiềm ẩn khả năng dòng tiền cho vay “mất thật” nếu nợ không thu hồi được. Đây là nguyên nhân dẫn đến sự mất thanh khoản của ngân hàng, nhất là các ngân hàng có quy mô nhỏ.

Để bù trừ cho việc mất thanh khoản, các ngân hàng sẽ phải huy động “tiền tươi thóc thật” bù cho việc mất tiền thật từ cho vay trong những năm qua. Lãi suất huy động đang tăng và sẽ tiếp tục tăng. Điều này cũng giải thích cho việc tại sao nhiều ngân hàng không còn hạn mức để cho vay nhưng vẫn tăng lãi suất tiền gửi để tiếp tục phải huy động vốn từ người dân. Vì vậy, rủi ro tiềm ẩn, cơ quan quản lý cần theo dõi kỹ vấn đề này.

Việc ngân hàng đang ứng phó với nợ xấu cũng có tương quan với lãi suất cuối năm. Vì khi ngân hàng phải trích lập DPRR cho nợ xấu, dù trên bút toán hay có thực cũng đều đẩy chi phí hoạt động tăng lên. Hơn nữa, các ngân hàng có thể chưa trích lập DPRR nhiều cho lĩnh vực bất động sản và trái phiếu doanh nghiệp ở thời điểm hiện tại, trong khi các rủi ro liên quan đến lĩnh vực này đang dần hiện hữu.

Trong khi đó, mục tiêu tăng trưởng tín dụng cả năm 2022 là 14% và 6 tháng đầu năm đã tăng 9,35%, mức tăng rất nóng. Đến cuối tháng 7, các ngân hàng đã sử dụng hết hạn mức tín dụng, không thể cho vay thêm nhiều và gây ra sự ách tắc lớn trong hoạt động. Cũng đồng thời, các ngân hàng cho vay chủ yếu trung và dài hạn trong khi tiền gửi của khách hàng là ngắn hạn, nên rủi ro thanh khoản rất lớn./.

Bình luận bài viết