Cần có quy định kiểm soát rủi ro công ty tài chính

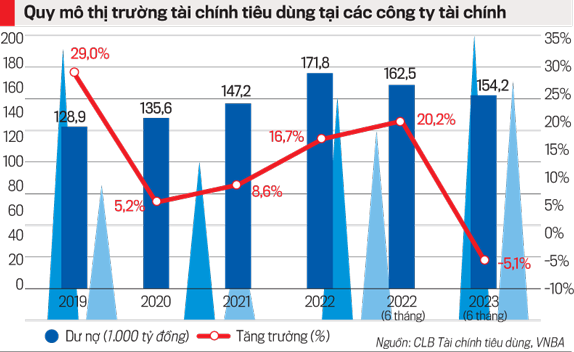

Đáng chú ý, sau giai đoạn tăng trưởng nhanh, tín dụng tiêu dùng lao dốc kể từ nửa cuối năm 2022 đến nay. Phía cho vay phản ánh đây là thời điểm đặc biệt bởi tín dụng giảm mạnh, nợ xấu tăng cao. Cần sớm lấp các lỗ hổng pháp lý về thu hồi nợ và tách bạch quy định kiểm soát nợ xấu, tỉ lệ an toàn vốn của công ty tài chính tiêu dùng khỏi ngân hàng thương mại để phù hợp hơn với loại hình tài chính đặc thù này.

Mặc dù có sự cải thiện doanh thu của các chuỗi bán lẻ trong quý 2, thị trường bán lẻ tại Việt Nam vẫn có mức tăng trưởng doanh thu âm so với cùng kỳ trong nửa đầu năm 2023, thể hiện qua sự sụt giảm doanh thu thuần của 3 đại gia bán lẻ là Thế giới di động, Điện máy xanh và FPT Shop.

Sau hai quý liên tiếp sụt giảm, thị trường xe máy đã lấy lại đà tăng trưởng trong quý 3/2023, tuy nhiên, mức tăng khá chậm và tổng lượng xe máy bán ra thị trường vẫn thấp hơn cùng kỳ năm ngoái. Theo FiinGroup, nợ xấu của nhóm công ty tài chính cũng tăng từ mức 10,7% cuối 2022 lên 12,5% cuối tháng 6/2023. Tuy nhiên, tỉ lệ nợ xấu chưa dừng lại ở đó, còn tiếp tục tăng lên vì tình trạng “bùng nợ” ngày càng rầm rộ.

Đối với các công ty tài chính tiêu dùng, trong nửa đầu năm 2023, dư nợ cho vay giảm đáng kể với mức giảm 5,1% so với cùng kỳ năm 2022 và 10,2% so với thời điểm cuối năm 2022. Bên cạnh đó, sự bùng nổ của các app (ứng dụng) cho vay tiêu dùng không chính thống hay nôm na là “tín dụng đen” với lãi suất cao và hình thức đòi nợ không đúng đạo đức và pháp luật khiến xã hội hiểu lầm, đánh đồng tín dụng tiêu dùng với “tín dụng đen”.

Thực trạng những khoản vay trên app tiêu dùng tưởng rất nhỏ, chỉ 1,5 triệu đồng đến 3 triệu đồng nhưng lãi và phí rất cao. Do lãi và phí cao, người vay bị các đối tượng dụ dỗ sử dụng hết app này đến app khác để trả nợ cũ, dẫn đến nợ chồng nợ.

Một khi vay tiền từ những app này, người vay buộc phải thế chấp những thông tin cá nhân; thông tin trong danh bạ điện thoại nên tiềm ẩn nguy cơ lộ, lọt thông tin cá nhân cực kì lớn. Các đối tượng cho vay qua app sẽ chuyển dữ liệu cá nhân của người đi vay cho các đối tượng thu hồi nợ kiểu “xã hội đen” để khủng bố người thân, bạn bè, đồng nghiệp của người vay; gây mất trật tự an toàn xã hội.

Xuất phát từ thực trạng trên, các ngân hàng, tổ chức tín dụng, công ty tài chính cũng phải tăng cường đưa ra các giải pháp tuyên truyền và công nghệ để người dân phân biệt được đâu là tín dụng chính thức và đâu là “tín dụng đen”. Cùng đó, truyền thông từ phương thức hoạt động đến tất cả hình thức cho vay. Các bên cho vay chính thống cũng phải cố gắng kiểm soát được mục đích vay; phải là cho tiêu dùng chứ không phải vay cho các hành vi vi phạm pháp luật, chẳng hạn như đánh bạc.

Ngành chức năng pháp luật đang đẩy mạnh hợp tác với ngành ngân hàng trong việc xác thực thông tin người vay dựa trên dữ liệu dân cư; xác thực sim, số điện thoại; tránh tình trạng là người đi vay giả mạo thông tin. Qua đó, các công ty tài chính cũng có những thông tin ban đầu để đánh giá tín nhiệm của người vay, hạn chế được tình trạng bùng nợ.

Bên cạnh đó, các cơ quan quản lý nhà nước cần có quy định riêng về kiểm soát nợ xấu, hệ số an toàn vốn cho công ty tài chính tiêu dùng, không đánh đồng với ngân hàng thương mại vì rõ ràng khẩu vị rủi ro, hạn mức tín dụng của 2 nhóm này hoàn toàn khác nhau.

Để tăng chất lượng tín dụng của công ty tài chính, cần công khai danh sách bùng nợ, đưa những người này vào danh sách đen, tăng khung xử phạt với hành vi quỵt nợ./.

Tạp chí điện tử Hoà Nhập, cơ quan ngôn luận của Hiệp hội Doanh nghiệp của Thương binh và NKT Việt Nam, liên tục cập nhật thông tin liên quan về lĩnh vực kinh doanh của Thương binh và Người khuyết tật như: Đầu tư, kinh doanh, thương mại, dịch vụ, bất động sản, sức khỏe. Ngoài ra, Tạp chí cũng xin giới thiệu tới độc giả những bài viết về chính sách cho người có công, tấm gương thương binh, người khuyết tật vượt khó, doanh nhân thương binh, người khuyết tật tiêu biểu, doanh nghiệp của thương binh và người khuyết tật. Kính mời độc giả đón đọc. Mọi ý kiến đóng góp và chia sẻ xin liên hệ qua email tapchihoanhap@gmail.com.